SISTEMAS DE CONTROL Y VERIFICACIÓN, FECHA CIERTA E IMPORTANCIA DE LA FE PÚBLICA

Por: Julio César García Chavarría

Si bien es cierto, que actualmente las facultades de comprobación que la autoridad fiscal ejerce sobre los contribuyentes se han ido perfeccionando, lo cierto es que se han detectado un sinnúmero de actuaciones basadas en criterios internos de la autoridad que van más allá de lo señalado por las propias disposiciones fiscales.

Uno de los elementos que más ha cobrado relevancia es sin duda, la obligatoriedad que posee el contribuyente respecto de la problemática de las operaciones. Esto ha sido excesivo hacia los contribuyentes, pues no se limita a la comprobación de la posibilidad de su efecto fiscal, sino de su realidad. Esto es un requisito adicional para el contribuyente, para que este pueda beneficiar para efectos fiscales.

Lo anterior cobra relevancia en la actualidad, pues los contribuyentes no solo requieren cumplir con las disposiciones fiscales, sino que además buscan perfeccionar la manera en la que operan en su día a día. Desde que se creó el artículo 69 B del Código Fiscal de la Federación (el cual se refiere al poder que posee la autoridad fiscal de presumir la inexistencia de las operaciones amparadas en los comprobantes fiscales con la finalidad de quitarle efectos fiscales). En este sentido, los contribuyentes han sufrido los excesos de la autoridad ante el cúmulo de información y documentación que deben presentar para probar su existencia y debida acreditación operacional, que, además, se vuelve insuficiente para la autoridad.

Al momento de pretender acreditar y demostrar ante las autoridades fiscales la existencia de las operaciones para darle efectos fiscales a los comprobantes, nos topamos con elementos como: deducción para efectos de la Ley del Impuesto Sobre la Renta y acreditamiento del Impuesto al Valor Agregado. Por ello, la documental privada (contratos privados) ha cobrado relevancia ante el ejercicio de pretensión antes dicho, pues son rechazadas las operaciones con el argumento de que el contrato para intentar acreditar la existencia operativa fiscal, carece de sustancia o de fecha cierta.

Lo anterior significa que es necesario otorgar eficacia probatoria: Es decir, demostrar que la operación o acto se formalizaron y sucedieron en el momento en que se señaló en dichos documentos privados y con ello, evitar actos fraudulentos o dolosos en perjuicio de terceras personas. Pero además, que se le demuestre a la autoridad fiscal que dicha operación existió. Sin embargo, dichas documentales privadas en la práctica no son limitativas a un contrato, sino a toda la información y documentación que se encuentre desde el inicio, durante y hasta el final de las operaciones.

No obstante, es de alta importancia el señalar que no existe disposición alguna que establezca la obligación de darle fecha cierta a los documentos, lo que denota un exceso en la facultad de solicitar información y documentación a los contribuyentes con esos requisitos.

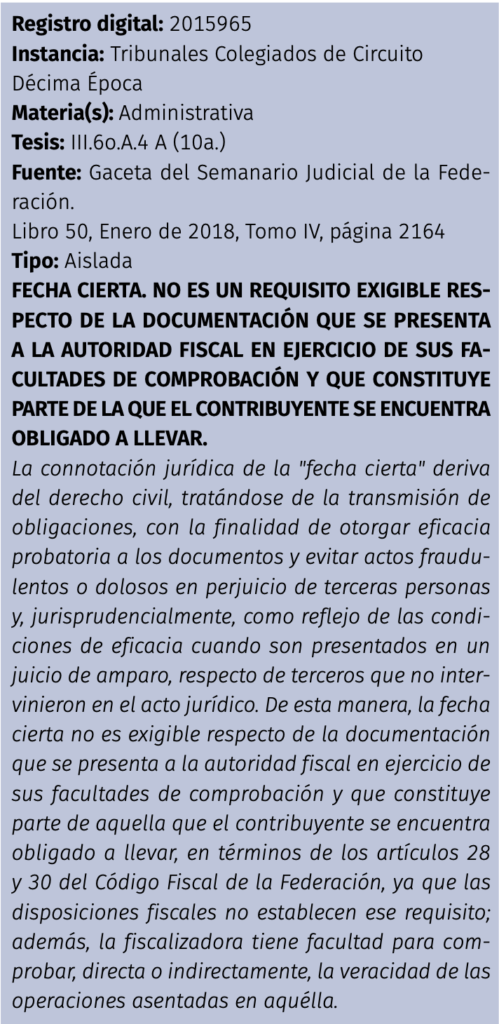

En este orden de ideas, es preciso señalar que, mediante el criterio 2015965 del año 2018, se otorgó beneficio a los contribuyentes, indicando que este tópico, en efecto, no debiera ser exigible al no estar contemplado en los requisitos fiscales, tal como se lee a continuación:

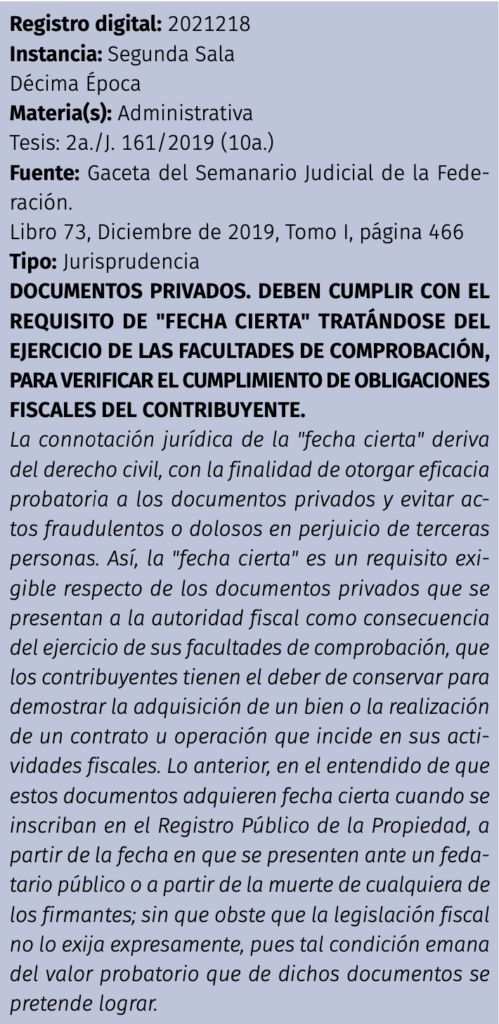

Sin embargo, aún y cuando se otorgó seguridad a los contribuyentes con la intención de no exceder esos requisitos, en 2019 mediante la jurisprudencia 2a./J. 161/2019 (10a.), con registro 2021218, mediante contradicción, se obligó a los contribuyentes a cumplir con el tan mencionado requisito, como a continuación se señala:

Atendiendo lo anterior (y recordando que toda vez que la autoridad fiscal posee la discrecionalidad de rechazar pruebas documentales, y bajo este lineamiento, determinar la inexistencia de operaciones, únicamente para efectos fiscales), destaquemos que conforme lo anterior, la fecha cierta de los documentos privados se adquiere en 3 posibles escenarios, estos son: cuando se inscriban en el Registro Público de la Propiedad, a partir de la fecha en que se presenten ante un fedatario público o a partir de la muerte de cualquiera de los firmantes. Haciendo énfasis en la fe pública mencionada, surgiendo aquí un elemento importante para el contribuyente.

En este orden de ideas, ya que se hizo expresa la pretensión de la autoridad y con ello, tener la posibilidad de exigir mayores formalidades a sus operaciones, es necesario que los contribuyentes establezcan, como medios de prevención, los Sistemas de control y verificación internos necesarios que estén encaminados al debido cumplimiento de obligaciones en materia fiscal, incluso para otras áreas. Esto debido a que el artículo 28 del Código Fiscal de la Federación dispone los lineamientos en materia de contabilidad y con ello la forma en que esta debe ser integrada.

De la misma manera y siguiendo el orden, el Reglamento del Código Fiscal de la Federación dispone en su artículo 33 que para los efectos de la contabilidad del contribuyente y los documentos e información que la integran, la documentación e información de los registros de todas las operaciones, actos o actividades, Deberán asentarse conforme a los sistemas de control y verificación internos necesarios, dando vida a este concepto, destacando que los contribuyentes están en posibilidad de establecer criterios internos necesarios para su cumplimiento fiscal, los cuales incluyen, entre otros, manuales de cumplimiento y lineamientos en materia del uso de la fe pública como elementos de seguridad patrimonial.

Finalmente, es importante destacar la recomendación hacia el contribuyente de la elaboración de criterios, manuales y procedimientos de control internos de acuerdo con su sector, operación, actividad e incluso a su documento constitutivo, el cual podrá determinar el alcance de la información y documentación que ampare y brinde seguridad a las operaciones y al cumplimiento de ellas, además de que se analiza el uso de la fe pública como elemento de control y seguridad interna con beneficios fiscales y legales. Todo ello encaminado al debido cumplimiento empresarial.